In diesem Zusammenhang wurden in letzter Zeit Forderungen nach einer Erhöhung von Vermögens- und Wiedereinführung von Erbschaftsteuern lauter. So plädiert etwa Markus Marterbauer von der Arbeiterkammer Wien für Vermögenssteuern, da, so sein Argument, diese erhebliche Mehreinnahmen bringen, zur Umverteilung beitragen, sowie den Konsum ankurbeln.

In einem kürzlich veröffentlichten IHS Standpunkt listet IHS-Direktor Christian Keuschnigg einige Argumente gegen Erbschafts- und Vermögenssteuern auf. Er argumentiert unter anderem, dass Kapitalsteuern bei langen Anlagezeiträumen zu einer starken Belastung führen, und dass die erhöhten Kapitalkosten Investitionen bremsen würden. Er argumentiert weiter, dass Erbschafts- und Vermögenssteuern zu einer Doppelbesteuerung von Einkommen führen, die doppelt verzerrend sei. Erschließt daraus, dass der „volkswirtschaftliche Nettovorteil einer Erbschafts- und Schenkungssteuer eher zweifelhaft“ ist.

Argumente aus der ökonomischen Theorie

Es gibt zwei klassische Argumente1 gegen Vermögens- und Erbschaftssteuern in der ökonomischen Theorie: Das erste Argument lautet, dass aufgrund der Mathematik der Zinseszinsrechung Vermögenssteuern die Kosten langfristigen Sparens sehr hoch werden lassen. Dementsprechend wäre – unter bestimmten Annahmen – zu erwarten, dass bei einer kleinen Erhöhung der Vermögenssteuern viel weniger gespart wird, was gegen die Einführung solcher Steuern spricht. Das zweite Argument lautet, dass wir lieber Einkommen an seiner Quelle besteuern sollten, anstatt Ersparnisse zu besteuern. Dadurch könnten wir die gleiche Umverteilungswirkung erzielen, aber ohne die zusätzliche Verzerrung einer „Doppelbesteuerung“.

Die Entwicklung der ökonomischen Theorie der letzten 25 Jahre zeigt, dass beide Argumente im Allgemeinen falsch sind. Das erste Argument wäre nur dann richtig, wenn schon kleine Veränderungen der Zinssätze einen sehr großen Effekt auf das Sparverhalten der Haushalte hätten – eine empirisch offensichtlich falsche Annahme. Das zweite Argument wäre nur dann richtig, wenn wir alle unter gleichen Bedingungen und ohne Erbschaften auf die Welt kämen, und tatsächlich beliebige Umverteilung über die Einkommenssteuer erreicht werden könnte. Auch das ist offensichtlich nicht der Fall.

In einer neuen Studie, die im Laufe des Jahres in Econometrica erscheinen wird, analysieren Saez und Piketty eine allgemeine Klasse von Modellen für optimale Vermögens- und Erbschaftssteuern. Die Analyse in dieser Studie zeigt, dass Vermögens- und Erbschaftssteuern umso höher sein sollten, (i)

je ungleicher die zu besteuernden2 Vermögen und Erbschaften verteilt sind, und (ii) je weniger Erbschaften und Ersparnisse auf Steuererhöhungen reagieren. Die Daten des HFCS zeigen, dass potentiell zu besteuernde Vermögen und Erbschaften extrem ungleich verteilt sind – fast die Hälfte des Bruttovermögens ist bei den reichsten 5% der Haushalte konzentriert!

Was die Reaktion von Erbschaften auf Erbschaftsteuern betrifft, so sagen die besten verfügbaren Schätzungen, dass Erbschaften mit jeder Erhöhung der Steuern um 1% um etwa 0.1% bis 0.2% zurückgehen würden – weit entfernt von der unendlich starken Reaktion, die dem ersten der beiden Argumente gegen Erbschaftssteuern zugrunde liegt. Und selbst bei wesentlich stärkeren Reaktionen wären noch immer sehr hohe Erbschaftssteuern zu rechtfertigen. Unter realistischen Annahmen wären, gemäß den Berechnungen in der zitierten Arbeit von Piketty und Saez, progressive und hohe Erbschaftssteuern mit Freibeträgen für kleinere Erbschaften und Grenzsteuersätzen von 60% für grössere Erbschaften wünschenswert.

Chancenungleichheit, und die Unmöglichkeit nicht umzuverteilen

Soweit zu den technischen Argumenten für Vermögens und Erbschaftssteuern. Aber wir sollten auch einen Schritt zurücktreten, und den größeren Kontext der Frage betrachten. Fast alle politischen Maßnahmen bringen GewinnerInnen und VerliererInnen mit sich, d.h. sie verteilen um. Eine Aufgabe ökonomischer Forschung wäre es, klar zu machen, wer die GewinnerInnen und VerliererInnen sind –

und wir alle müssen uns entscheiden, wessen Interessen wir unterstützenswert finden. Die Interessen vermögender Haushalte (und die entsprechenden Positionen ihrer Interessensvertretungen) sind zu unterscheiden von einem „volkswirtschaftlichen Nettovorteil“ insgesamt.

Eine Vielzahl an Studien belegt, dass unsere Lebenschancen bei unserer Geburt schon zu einem großen Teil feststehen. Faktoren wie die Bildung unserer Eltern, das Umfeld an unserem Wohnort, unsere MitschülerInnen, die Arbeitsmarktlage, Diskriminierung die wir möglicherweise aufgrund unseres Geschlechts oder unserer Herkunft oder anderer Faktoren erfahren, und natürlich die finanziellen

Ressourcen unserer Eltern spielen alle eine große Rolle. Wir sind weit vom Ideal der Chancengleichheit entfernt. Eine Politik, die diesem Ideal verpflichtet ist, muss kompensierend eingreifen. Das heißt insbesondere, von den Vermögenden zu den Haushalten mit wenig Vermögen umzuverteilen.

1 Auf die sich Christian Keuschnigg allerdings nicht direkt bezieht.

2 Das inkludiert nicht diskontiertes Pensionseinkommen!

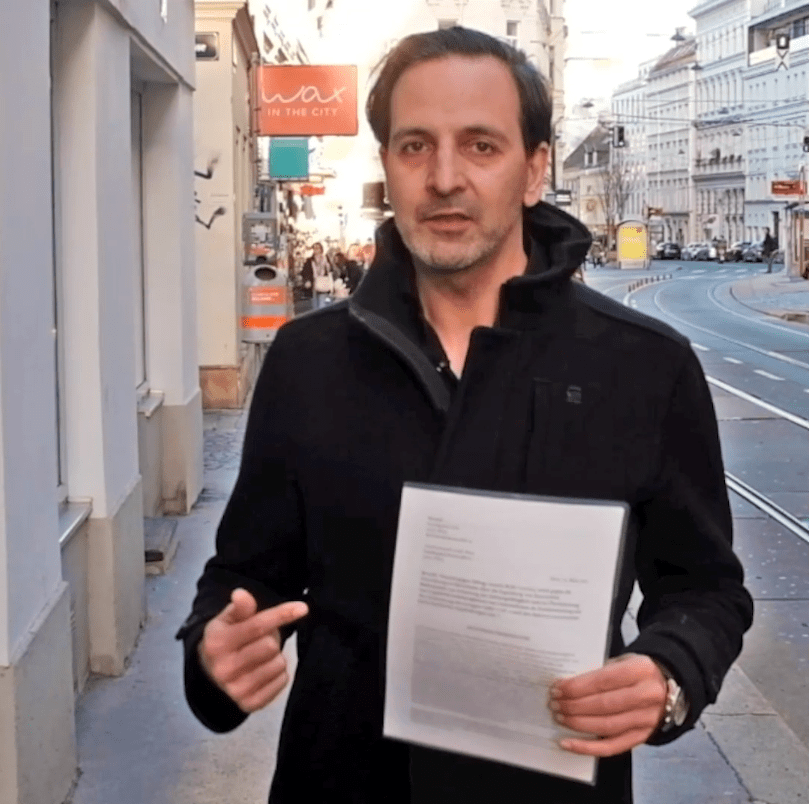

Maximilian Kasy ist Assistant Professor am Department of Economics der Harvard University und Junior Associate Faculty am IHS Wien. Link zum Originalbeitrag.